8月28日,赛摩电气(300466.SZ)发布2017年半年度报告,公司上半年实现营业收入1.51亿元,同比增长68.36%;实现净利润830万元,同比增长23.81%。

依靠外延并购扩张,赛摩电气经营业绩得以大幅度的提高,公司市值规模亦随之高涨。但光鲜业绩的背后,赛摩电气的经营现金流入却不甚乐观,面对“有名无实”的利润增长,赛摩电气的真实盈利质量恐需深入考量。

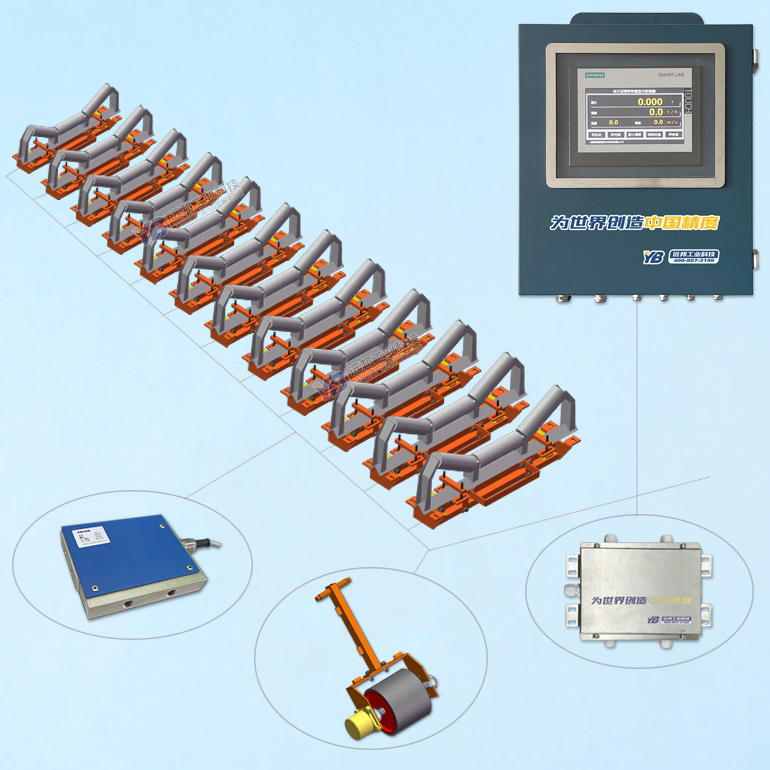

2015年5月,赛摩电气在深交所上市,公司主要经营产品包括电子皮带秤、称重给煤机、称重给料机及机械自动采样设备。

由于先天“体弱”,上市后的赛摩电气业绩表现不佳。2015年1-6月,赛摩电气营业收入同比增长5.74%,但净利润同比下滑11.72%。

2015年7月,上市不足两个月的赛摩电气即宣布停牌筹划重大资产重组事项。11月,赛摩电气发布重大资产重组公告,公司分别拟以3亿元、1.8亿元和9500万元收购南京三埃、合肥雄鹰及武汉博晟公司100%股权。2016年6月15日,标的资产顺利完成过户,三家公司成为赛摩电气全资子公司。

根据年报披露,财务报表合并范围的变化正是导致赛摩电气业绩增长的主要原因。

受并购因素影响,2016年,赛摩电气实现营业收入3.31亿元,同比增长42.09%;实现净利润5646万元,同比增长70.36%。2017年上半年,赛摩电气营业收入同比增长68.36%,净利润同比增长23.81%。

根据招股书,2012年和2013年,赛摩电气应收账款账面价值分别约为1.32亿元和1.77亿元,占同期营业收入比重分别为61.59%和69.85%。

2014年起,赛摩电气应收账款金额飞速蹿升,账面价值由2014年的2.23亿元跃升至2016年的3.98亿元,占据营业收入比重则由92.06%飙升至120.35%。

截至2017年6月,赛摩电气应收账款账面价值约为3.99亿元,占同期营业收入的比重约为265.04%。

受上述因素影响,2014年起,赛摩电气经营活动产生的现金流量净额逐年减少。

现金流量表显示,上市前的2013年和2014年,赛摩电气经营活动产生的现金流量净额分别为2958万元和735万元,2015年上市时下滑至-538万元,公司出现经营现金净流出。

2016年,在完成对南京三埃等三家公司收购后,赛摩电气净利润同比增加2332万元,但公司经营活动产生的现金流净额反而下滑至-2808万元,同比减少2270万元。

值得投资者注意的是,近年来,赛摩电气收购标的利润率变化惊人,在缺少现金流入支撑的背景下,其业绩增长的真实性有待考察。

根据收购方案,南京三埃是赛摩电气耗资最多的收购标的,企业主要从事工业过程自动化检验测试产品的研发、生产及销售,公司客户主体为高精度散状物料计量需求的单位。由于业务相近,赛摩电气曾将南京三埃列为竞争对手。

财务多个方面数据显示,2013年,南京三埃实现营业收入6111万元,实现净利润702万元,净利率约为11.49%;同期,赛摩电气净利率约为16.91%。

2014年,南京三埃实现营业收入5696万元,同比下滑6.79%,但同期实现净利润1339万元,同比增长90.67%,公司净利率由此提升至23.51%;2015年,南京三埃净利率再次大幅攀升至38.31%。而年报多个方面数据显示,2014年和2015年,赛摩电气的净利率分别为14.96%和14.21%。

2016年,南京三埃实现营业收入7157万元,实现净利润3214万元,净利率已高达44.91%,盈利能力直逼茅台。

很难想象,在上市公司业绩持续下滑的日子里,南京三埃怎么来实现每年接近10个百分点的利润率增长?

根据收购方案,2015年,阵列式皮带秤产品是南京三埃业绩增长的大多数来自,其出售的收益占南京三埃全年销售总收入的51.91%。

销售多个方面数据显示,2015年上半年,南京三埃销售阵列式皮带秤81套,实现出售的收益1823万元,实现毛利金额1009万元,毛利率约为55.33%;2015年全年,南京三埃合计销售阵列式皮带秤136套,实现出售的收益3147万元,实现毛利2600万元,毛利率上升至82.64%。

经计算,2015年下半年,在出售的收益仅1324万元的情况下,南京三埃实现1591万元的毛利,经营成本罕见为负。

根据收购方案,2014年,合肥雄鹰的营业收入约为2691万元,净利润约为83万元,净利率约为3.08%;2015年,合肥雄鹰营业收入增至3988万元,同比增长48.22%,公司实现净利润645万元,同比增长678.75%,公司净利率由此提升至16.05%。

年报多个方面数据显示,2016年,合肥雄鹰的营业收入为6213万元,纯利润是1503万元,公司净利率已增至24.19%。

武汉博晟的业绩反转更为“精彩”。根据收购方案,2014年,武汉博晟实现的营业收入约为1018万元,净利润约为-322万元,净利率约为-31.67%。

2015年,武汉博晟大举扭亏,公司当年实现营业收入2502万元,实现净利润663万元,净利率大幅度的提高至26.51%。

2016年,武汉博晟实现营业收入4106万元,实现净利润678万元,尽管净利率下滑至16.52%,但仍远高于被收购前。

而根据业绩补偿协议,2017年,合肥雄鹰、南京三埃和武汉博晟实现的扣除非经常性损益后的净利润应分别不低于2036万元、2966万元及948万元。

年报多个方面数据显示,截至2017年上半年,赛摩电气商誉金额约为4.13亿元,占同期总资产的28.51%。

2017年1-6月,合肥雄鹰及南京三埃实现的净利润分别为407万元和1149万元,与业绩承诺相比分别存有1629万元及1817万元的差距,分别占全年承诺净利润的80.02%和61.27%。若公司没办法完成业绩承诺,赛摩电气将不得已面对巨额商誉减值风险。

资料显示,2016年6月26日,在前次重组完成仅11天后,赛摩电气便再次发布停牌公告谋划重大资产重组。12月12日,赛摩电气发布资产收购方案,公司拟以2.63亿元收购积硕科技100%股权,同时拟向第一大股东厉达及2016年第一期员工持股计划募集配套资金1.32亿元用于支付现金对价。

2017年4月27日,赛摩电气发布了重要的公告称,公司对积硕科技的重组事项已获得证监会审核通过,公司将于4月28日复牌交易。然而,在复牌交易1天后,赛摩电气第三次宣布停牌,理由依然是开展重大资产重组筹划工作。

截至9月14日,赛摩电气仍处于停牌状态。自上市至今的28个月里,公司累计停牌时间超过15个月,超过半数交易时间在停牌中度过。

而除开频繁筹划并购事项外,赛摩电气在利润分配及股权质押方面亦是主动积极。

资料显示,2016年3月,上市不足一年的赛摩电气即发布《关于2015年度利润分配方案的公告》(下称“2015年利润分配公告”)。根据2015年利润分配公告,公司拟以2015年12月31日总股本8000万股为基数,向全体股东每10股派1块钱现金,同时拟以资本公积金向全体股东每10股转增20股,合计转增股本1.6亿股,转增后总股本增加至2.4亿股。同年的4月22日,赛摩电气完成权益分配实施,公司总股本增至2.4亿股。

在股本扩充完毕后,赛摩电气第一大股东厉达随即展开上市以来的第一次股权质押。Wind多个方面数据显示,2016年6月22日,厉达先后质押其持有的2400万股和1781万股股份,约占其持有上市公司股份的73.74%。

2017年1月,赛摩电气发布2016年度利润分配预披露公告,公司计划再次以资本公积金向全体股东每10股转增20股。4月份,高送转受到遏制,赛摩电气随即调整分配方案,改为以资本公积金向全体股东每10股转增8股,合计转增2.37亿股。7月6日,赛摩电气完成上述股权分配计划。

根据最新的股权质押公告,9月8日,赛摩电气股东赛摩科技质押其所持有的公司股份3350万股,占其持有公司股份的77.55%,占公司总股本的6.27%。经统计,截至9月8日,上市公司实际控制人累计被质押的股份数约为7795万股,占上市公司总股本的14.59%。